Theo OCB, năm 2023, tình hình kinh tế vĩ mô thế giới chứng kiến nhiều biến động phức tạp, không đứng ngoài xu hướng chung toàn cầu, nền kinh tế Việt Nam diễn biến cùng pha và đối diện với không ít khó khăn.

Đối mặt với những cơn gió ngược từ thế giới như: căng thẳng địa chính trị leo thang, chính sách thắt chặt tiền tệ của nhiều NHTW lớn nhằm kiểm soát lạm phát, tổng cầu thế giới giảm... kết hợp với những khó khăn nội tại như tiêu dùng và bán lẻ tăng trưởng không như kỳ vọng, xuất nhập khẩu suy yếu; thị trường bất động sản tiếp tục trầm lắng; từ đó, dẫn đến tăng trưởng GDP của Việt Nam năm 2023 đạt 5,05%, thấp hơn mục tiêu Chính phủ đặt ra đầu năm.

Đối với lĩnh vực ngân hàng, do tình hình kinh tế diễn biến không thuận lợi khiến lượng hấp thụ vốn toàn nền kinh tế suy yếu, tỷ lệ nợ xấu có xu hướng tăng so với cùng kỳ.

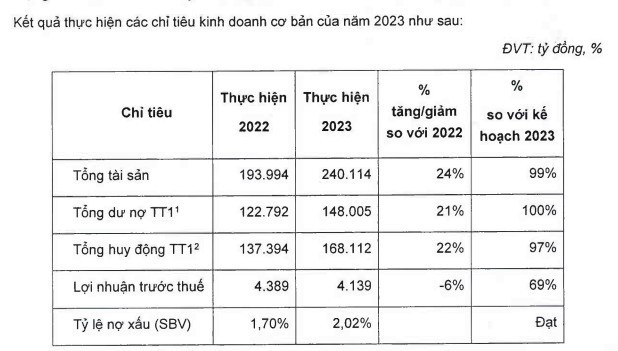

Mặc dù bối cảnh vĩ mô không thuận lợi, OCB vẫn tiếp tục ghi nhận tốc độ tăng trưởng về quy mô tổng tài sản, tín dụng thị trường 1 và huy động thị trường 1;...

Huy động thị trường 1 tăng 22% so với cùng kỳ, đạt trên 168 nghìn tỷ đồng. Trong đó tăng trưởng mạnh đến từ cả Tiền gửi khách hàng, Phát hành giấy tờ có giá và Nguồn vốn tài trợ và ủy thác đầu tư từ các định chế tài chính quốc tế.

Tiền gửi khách hàng tăng 23% lên mức 126 nghìn tỷ đồng, trong đó huy động khách hàng cá nhân (KHCN) tăng 27%. Nguồn vốn tài trợ và ủy thác đạt 4.358 tỷ đồng, tăng 38% so với cuối năm 2022.

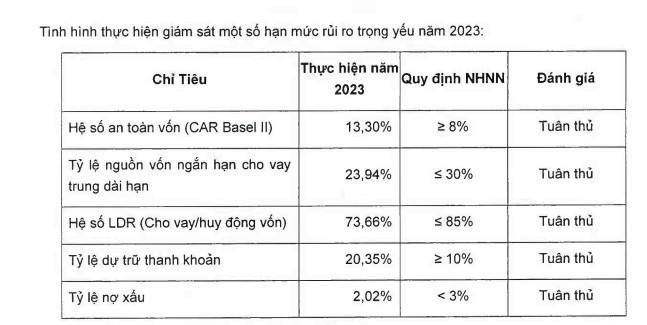

"Năm 2023 đánh dấu một bước tiến quan trọng trong hoạt động quản lý rủi ro của Ngân hàng. OCB hoàn thành triển khai và áp dụng nền tảng tính vốn điện toán đám mây theo Basel II Nâng cao (phương pháp tiếp cận nội bộ - IRB), trở thành ngân hàng đầu tiên tại Việt Nam hoàn thành tất cả các yêu cầu tiên tiến của Basel trong chuẩn mực quản trị rủi ro quốc tế, giúp hoàn thiện hơn khung quản lý rủi ro của OCB tiệm cận với tiêu chuẩn áp dụng tại các nước có nền kinh tế phát triển", theo OCB.

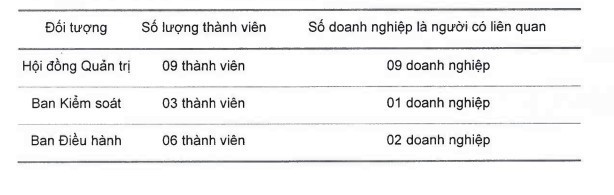

Theo quy định tại Điều 39 Luật các tổ chức tín dụng năm 2010, OCB báo cáo công khai đến ĐHĐCĐ các lợi ích liên quan đến HĐQT, BKS, BĐH tinh đến thời điểm 31/12/2023 như sau:

Báo cáo công khai danh sách người vay:

Theo quy định tại Điều 127.1 Luật Các tổ chức tín dụng 2010, OCB báo cáo công khai với ĐHĐCĐ về việc cho vay đối tượng hạn chế cấp tín dụng đến thời điểm ngày 31/12/2023 như sau:

• Đối tượng: CBNV của OCB có chức danh thuộc đối tượng hạn chế cấp tín dụng.

• Tổng số CBNV vay vốn: 1.159 người

Tổng số món vay: 99 món vay và 1.483 khoản thẻ tín dụng

Tổng hạn mức cấp tín dụng: 254,07 tỷ đồng

Tổng dư nợ thực tế tại ngày 31/12/2023: 202,16 tỷ đồng.

Báo cáo kết quả phân loại nợ, cam kết ngoại bảng, trích lập dự phòng rủi ro, sử dụng dự phòng rủi ro và xử lý tổn thất:

Theo quy định tại Điều 22 Thông tư 11/2021/TT-NHNN ngày 30/7/2021, OCB báo cáo ĐHĐCĐ về kết quả phân loại nợ, cam kết ngoại bảng, trích lập dự phòng rủi ro, sử dụng dự phòng rủi ro và xử lý tổn thất tính đến thời điểm ngày 31/12/2023 như sau:

Kết quả phân loại nợ tại 31/12/2023: Tổng nợ nội bảng (tổng Tài sản có) là 197.145 tỷ đồng; Tổng nợ xấu là 3.975 tỷ đồng; Tỷ lệ nợ xấu là 2,02%

Tổng cam kết ngoại bảng: 8.122 tỷ đồng.

Kết quả trích lập dự phòng rủi ro tại ngày 31/12/2023: 2.502 tỷ đồng

Kết quả sử dụng dự phòng để xử lý rủi ro trong năm 2023: 703 tỷ đồng

Đồ thị giá cổ phiếu OCB trong 6 tháng qua.